税理士法人YFPクレアは俳優、女優、モデル、声優、タレント、アナウンサーなどの芸能関係者様のサポートを行っております。

芸能人、モデルの税務・経理の特殊性について

specialness

芸能人やモデルの経理や税務は特殊です!ご注意ください!

収入が3種類ある事が多い

芸能人、モデルの収入は、大きく分けて3つ。

給与所得、事業所得、雑所得です。

芸能事務所からのお給料として入ってくる給与所得、YouTubeなどの事業所得、その他印税など多岐にわたります。

ファンや関係者から車や貴金属をプレゼントされた場合も申告の対象となりますのでご注意ください。

最近は国税庁はSNS等も監視する人員を配置し、誰がどんなプレゼントをもらったのか…もチェックしています。

これらすべて合わせて、確定申告が必要です。

個人事業税は非課税!?

俳優やモデルなどとしての収入は個人事業税が非課税となるものもあります。

収入の種類によって、税金がかかったり、かからなかったりしますので、申告前にご相談ください。

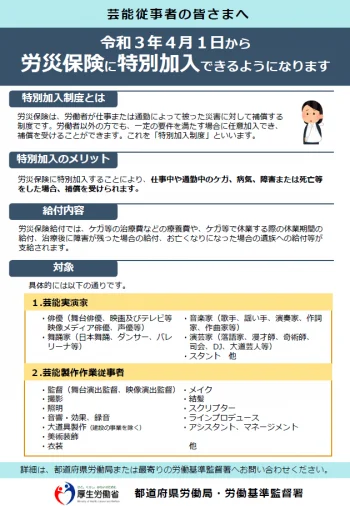

労災保険に特別加入もできます

2021年4月から芸能従事者も労災保険に加入できるようになりました。

仕事中や通勤途中でのケガ、病気、障害、死亡等をした場合、保証が受けられます。

対象になる芸能実演家は俳優、舞踏家、音楽家、園芸家、スタントなどです。

詳しくは、画像をクリックすると大きくご覧いただけます。

収入が1000万円を超えると消費税が課税される!!

年間の収入が1000万円をこえると、その2年後から消費税が課税されます。

消費税は原則方式と簡易課税方式の2種類の申告方法がありますので、シミュレーションが必要となります。簡易課税を選ぶ場合には、かならず前年までに申請が必要ですので、お早めにご相談ください。

また、インボイスも芸能人には大きな影響を与えることが予想されます。

しばらくは、免税事業者でも8割、5割…と取引先が控除をできるので、急いでインボイスに登録する必要はないかと思いますが

売上や取引先の様子を見ながら、考えましょう。

経費も芸能人ならではのものが認められます。

税務の申告の際に言う「経費」は、収入を生み出すためにかかった費用を指します。ただし、通常の生活でも使うような費用は経費にはなりません。

しかし、芸能人の場合には、普通のビジネスでは経費に認められないようなものも、経費として認められます。

例えば、スポーツジムやエステ。

普通のビジネスでは、スポーツジムやエステは否認(税務署が経費として認めない)されますが、芸能人やモデルは別です。芸能人やモデルの場合は一部経費として認められます。

経費の上げ方は0%、50%、70%、100%と段階的に変わりますが、その見極めは引き受けるお仕事の内容やジムやエステの内容にもよって変わります。

このような税務的判断が必要なので、芸能人やタレント、モデルの税務をするには税理士ならば誰でもできるわけではなく、経験が必要です。

同様に、テレビ・舞台出演・撮影のための美容院や特殊な舞台衣装にかかる費用も一部経費にできます。めがねやカツラも一部経費にすることが可能です。

これらもスポーツジムやエステと同様に、税務的判断は必要になります。

ただし、普通に街中で着れる服は経費にはできませんのでご注意ください。

知って!芸能人の脱税・無申告は取り返しがつかない!

芸能人やモデルの税務や経理は特殊です。

しかし、一番特殊なのは、税務調査が入って、脱税や無申告が世間にバレたときの損失の大きさかもしれません。

脱税や無申告でワイドショーを騒がせてしまった芸能人をその後テレビで見かけることありますか?

延滞税などはまだ安い方…CM等の違約金、ライブ等のチケット代の返却など…高い代償を払うことになります。

何より高い代償は、今まで積み上げてきた人気の崩壊でしょう。

ちゃんと経理・税務を行って、クリーンな芸能活動を♪

芸能関係の税務に関するコラム

ユーチューバーのルームツアーで部屋内全額経費!?

ユーチューバーのルームツアーで部屋内全額経費!?

※この記事は2022年3月に書かれたものです。

こんにちは

税理士法人YFPクレア芸能チームです。

先日同僚から、

「Youtuberはルームツアーしたら部屋のもの全部経費にできる」って書かれている出版物があったけどやばくない?

という話がありました。

その印刷物を拝見しましたら、ラグジュアリーブランドの超高額バッグ(1つ10万円超)を、1度だけでもYoutubeで紹介したら全額経費に落とせるといった内容のもの。

やばい!やばい!やばい!

その経費判断は乱暴すぎる~??

ということで、

経費計上についてどのように考えたら良いのか、弊社の考え方や判断基準、小規模事業主の税務についての今後の動向などをお話します。

経費計上の判断基準の根底の考え方として、

法人、個人などの区分にかかわらず、経費に計上できるかどうかの判断基準は一緒です。

法人だから経費にできない、個人だから経費にできるという区別(差別)はありません。

ということは、「えーそんなお得なことできるのー!うふっ?」的なうまい話は税務では「ない!」ということです。そこのとこはぜひ、押さえておいてください!

10万円超の高額バッグを経費にしましたと報告をいただいたら、

① 事業に使うものなのかの確認

② 事業で使用する(した)頻度

③ 資産計上対象となることの説明

④ 廃棄の場合は廃棄業者からの廃棄証明書の取り寄せ

など確認作業を行ったうえで、経費に上げられるか、事業使用と個人使用はどのくらいの按分率で計上できるか判断をします。

経費計上への判断基準や個人使用する場合の経費按分比率などは税理士により様々ですので、税理士に会計処理や申告をお願いする場合は、経費計上への考え方や判断基準、家事按分比率などの確認は必要です。

【税理士法人YFPクレアの事業按分比率】

50%、70%、100%

※按分比率は会計処理の際に個別にインタビューしながら判断しています。

税理士によりいろんな考え方や按分比率はあるにせよ、

1度でも仕事で使ったら全て無条件で100%経費計上OKよ~ なんていう能天気な税理士はいないと思います(私の周りにはいない!)ので、誤解のないようお気を付けください。

中には。。。

自分で確定申告するからうるさいこと言われないもんね~

と思われる方もいると思いますが、ちょっと待って!

国税庁は小規模事業主の所得を掌握したいと、徐々に準備を進めています!

令和4年税制改正の項目の中に「納税環境整備」についての改正があります。

今回の改正で一番重要な改正です!と、先日受講した研修で先生がおっしゃっていました。

納税環境整備というのは公平公正な納税を行うための環境を整えるたまの制度です。

令和4年の大きな目玉は「電子帳簿保存法」ですが、検討課題として「小規模事業主の所得の掌握」という課題があるようです。

昨今、デジタル配信事業が盛んになり、本業副業問わず、多くの個人が気軽に収入を得られるようになりました。

収入を得たら稼いだ分申告納税がついてきますが、小規模事業者の場合、帳簿がきちんとされていない、そもそも申告をしていないなどバラバラで適正な納税がされているか把握が遅れている状況のようです。。

その掌握のため、国税庁が個人事業主の納税環境を整備しようと本気で乗り出しつつあります。

ということは。。。

近い将来には個人事業主にもガンガン税務調査に入るぜ!と鼻息荒くしている国税庁が目に浮かんできます((((;゚Д゚))))ガクガクブルブル。

調査が入ったら、調査官に説明するための客観的な書類やデータが必須となります。

そのため、データや帳簿の整備のための法改正が徐々に始まっているのです。

例えば先ほどの高額バッグを例に挙げると、

1回しか事業で使用しない高額バッグを100%経費計上したことについて税務調査で質問された時、1回だけYoutubeで配信して後は自分で使っていますとなれば100%経費計上は無理と言われるでしょうし、すぐに捨てましたと言えば、廃棄処分証明書も見せてくださいと言われる可能性があり、言われたらすぐに提示しなければなりません。

データ保存はきちんとされていますか?

すぐに検索できるように保存されていますか?

そもそも、その経費計上判断は大丈夫ですか?

税務調査では突飛なことは聞かれません。

あくまでも常識的な商取引の流れを書面やデータで説明できるかどうかにかかってきます。

「あの本に経費にできるって書いてあったんですけど~」という説明は通用しません。

必要書類を提示できない場合、場合によっては経費計上を否認され、その分所得税や延滞税、場合によっては加算税を納税しなければなりません。

しっかりとアンテナ張って情報収集している小規模事業主さんからは、「どのように資料を整備しておいたらいいでしょうか?」と質問をいただき始めています。

近い将来のことを先読みして今から備える、せっかくデジタル社会が発達していろいろな情報が日々提供されているのですから、事業主としてのご自分を守る情報の収集もぜひお願いいたします。

芸能人の経費は活躍のフィールドによって変わります!

芸能人の経費は活躍のフィールドによって変わります!

※この記事は2022年4月に書かれたものです。

こんにちは、YFPクレア 芸能関係チームです。

今回は、芸能人の経費についてお話しいたします。

一口に「芸能」と言ってもそこはいろんなフィールドがあります。

俳優、女優、歌手、お笑い、伝統芸能、Youtuber、などなど…挙げたらキリがありません。

見方によっては、アナウンサーやスポーツ選手なども芸能人として考えられているかもしれません。

みなさんそれぞれ、ご自身が一番輝けるフィールドで活躍されています。

当然ながら、人間がお仕事をすればお金の出入りが発生するわけで、芸能人もしかり。

それに伴い会計処理や決算、税務申告がつきまとうわけです。

1人の芸能人が1決算・申告しているとして(勝手な妄想です)、その内容は千差万別。

活躍のフィールドにより必要経費の内容が全く異なってくることを考えると、「あの俳優さんの帳簿にはどんな経費が計上されているんだろう!」と、一人でドキドキワクワクしてしまいます(これはほとんど病気です、すみません)。

それぞれのフィールドに合った適格な会計処理と決算、適正な納税額を算出するため、私たち芸能チームでは、クライアント様とのインタビューを必ずさせていただいています。

どのような活躍をされているのか、出演している映画や舞台、テレビ番組、動画の配信内容により経費の内容も異なってくるとわかっているからです。

特に、芸能関係特有の衣装や美容関係などについては、どのような目的で必要だったのかなども確認させていただいています。

インタビューを行ったうえで、YFPクレアルールの経費按分比率にのっとって経費計上をしています。

【YFPクレア 芸能関係経費 按分比率ルール】

100%経費計上 ⇒ 全て事業(芸能活動)で使用したもの

70%経費計上 ⇒ 多くを事業で使用したもの(一部個人でも使用)

50%経費計上 ⇒ 多くを個人で使用したもの(一部事業でも使用)

忙しい皆様には多少なりともお時間をいただくことになりますが、活躍のフィールドにより必要経費が異なることをわかっているからこそ、寄り添った決算書を作成するためには、インタビューが必要不可欠となるのです。(数年前の小林幸子さんのNHK紅白歌合戦衣装などは、100%芸能活動の衣装なのでわかりやすいのですが……。ん?あれは衣装というか機械装置かも?)

全て100%経費計上しちゃいたい! イケイケドンドン計上しちゃいたい!

…のはやまやまですが、税理士法人YFPクレアは「適正な税額を計算する」「脱税はしない!」と社員一同業務に取り組んでおりますので、その心意気に免じてご理解ご協力いただければと思います。

個人の芸能人だけではなく、芸能プロダクションのような法人に関しても同様のスタンスで対応させていただいています。

一般企業とはお金の使い方が少し異なる芸能の世界ですが、ドキドキワクワクキラキラの世界をお金で傷つくことなくお守りできるよう、陰ながらサポートできればと思っています。

所得税確定申告について~芸能人だからこそ「確定申告忘れずに!」~

所得税確定申告について~芸能人だからこそ「確定申告忘れずに!」~

※この記事は2022年5月に書かれたものです。

こんにちは

税理士法人YFPクレア 芸能関係チームです。

このコラムを使って、芸能関係の会計・税金についてのことを定期的にお話できればと思っています。

どうぞ、よろしくお願いいたします。

まず、第1回目は、個人の確定申告の必要性についてお話したいと思います。

皆様、確定申告されていらっしゃいますでしょうか。

確定申告と聞くと、難しそう、面倒くさそうなどのイメージがどうしても先行すると思います。

実際、確定申告を提出するまでの作業は、単純ですが面倒極まりないものです!

1年間の収入の計算や使用した経費の領収書の集計、難しそうな申告書や決算書の作成、高い壁を感じる税務署に出向いての提出などなど、作成から提出までの雑多な作業に向き合わなければなりません。

それが、たとえ1年間の内の1-2週間だけといっても、忙しい芸能活動の合間での慣れない数字の作業は考えただけでもゲンナリすると思います。

しかし、面倒だから、わからないからといって確定申告をしなかったらどうなるか。

これは、バレます!かなりの確率でバレます!

税務署はいろいろな関係者から調べますので、収入があるのに確定申告を何年もしないと、ある時突然、所得税無申告者として通常の納税額に加え、無申告加算税などが課されてしまい、本来であれば納税しなくても良い追徴税を納めることになってしまいます。

<所得税無申告者に対する調査状況>

国税庁HP「無申告者に対する調査状況」より抜粋

○ 平成29事務年度における所得税無申告者に対する実地調査(特別・一般)の件数は、7,779件となっています。

○ 1件当たりの申告漏れ所得金額は、2,136万円となっており、実地調査(特別・一般)全体の1件当たりの申告漏れ所得金額1,021万円の約2.1倍となっています。

また、申告漏れ所得金額は総額で1,662億円に上ります。

○ 1件当たりの追徴税額は267万円で、追徴税額は総額で207億円に上ります。

上記は国税庁HPに掲載されている平成29年のデータです。

芸能関係者だけの数値ではありませんが、1件あたりの追徴税額267万円!

案件ごとに金額の上下はあるでしょうが、恐ろしいことです。

しかし!

芸能人にとって一番怖いのは追徴税額の金額ではありません。

確定申告していなかった事実が公になったとき、税金を適正な手続きを踏んで納めなかったとき、のイメージダウンだと思います。

芸能人として活動している方の場合、一般の人が無申告だった場合に比べ、比較にならないほど世間から問題視されると思って間違いないと思います。

納税はほとんどの人がおもしろくない、イヤなものです。

でも、国民の義務ですから適正に払わなければならない。

芸能人が無申告だったという情報が世間に流れた場合、国民の納税に対する不満やうっぷんの矛先が全て向けられることになることが容易に想定されます。

矢面に立たされるとはよく言ったもので、近年、無申告でバッシングにあった有名芸能人がズタボロ状態になったことは、記憶に新しいと思います(その芸能人の無申告は法人でしたが)。

そして、たとえ反省し納税したとしても、一度ついた負のイメージは払しょくが難しく人気挽回に非常に時間がかかるということ、これが納税スキャンダルの恐ろしいところです。

ぺちゃんこ度合いは、不倫などのスキャンダルの比ではないと、個人的に感じています。

そして、そして・・・影響は納税だけに留まらず、問題を出したことによる仕事関係者への補償問題、作品公開の差し止め、その他関係者やファンの評判の失墜、失望などなど、波及する範囲がとてつもなく広いという意味でも、一般人のそれとは比較になりません。

忘れていた、知らなかったなどで許されることでは、残念ながら、ないのです。

なんだか脅し文句ばかり書いてしまいましたが、

とにかく言いたかったことは、芸能人だからこそ「確定申告はお忘れなく!」「納税は適正に!」です。

面倒で難しいイメージの確定申告の申告ですが、申告方法は今や多種多様です。

一番シンプルなのは申告書用紙に手書きで記入して税務署に提出(郵送もあり)。

手書きが面倒、税務署に行くのが面倒であれば、e-taxなどでパソコンやスマホからも申告が可能です。いつでもどこからでも提出できます。便利です。

もし申告や納税でわからないことがあったら、最寄りの税務署に飛び込めばとても親切に教えてくれます。(本当に税務署の職員の皆さん、親切です)

簡単にスムーズに申告や納税ができる仕組みが出来ていて、毎年少しずつ申告しやすく改善されています。

それでも、確定申告めんどう~わかんない~・・・・と思った場合は、躊躇することはありません!税理士に相談しましょう!

税理士怖そう(偉そう)とか、税理士事務所(法人)ってハードル高いというお声をたまに耳にしますが、決してそんなことはありません。

確定申告のことで不安があったら、自分だけで抱え込まないで税理士にご相談ください。

税理士はHPなどで検索すればたくさん引っかかってきます。

何か所か電話やメールで問い合わせてみて、良い感じかな~と思ったら契約すれば良いのです。

もちろんお金はかかりますが、働いているのだし稼いでいるのですから必要経費と割り切って。

きっとサポートしてくれます。

もちろん弊社にお任せいただきましたら、全力でサポートいたします!

一緒に確定申告を乗り切りましょう!

令和3年分確定申告提出期間は、令和4年2月16日~令和4年3月15日までです。

(コロナ感染症の状況により期間が変更される場合があります。詳しくは国税庁HPでご確認ください)

大切なことなので何度も言います。

くれぐれも、確定申告お忘れなく!

芸能関係のみなさん、事務所住所は大事です

芸能関係のみなさん、事務所住所は大事です

※この記事は2023年1月に書かれたものです。

こんにちは!税理士法人YFPクレア芸能チームです。

今回は、事務所の住所について書かせていただきます。

先日、新しいサロンを開いた個人事業主の占い師さんから聞いた話です。

占い師さんがサロンを開設するにあたり、人気の住所(所在地)ってご存知ですか?

東京だと、なんと渋谷だそうです!

そして、意外にも、人気がないのが銀座だそうです! へえ〜😳

その占い師さんは、以前銀座でサロンを持っていましたが売上があがらず、場所を変えたところ、売上が上がって事業も軌道に乗ったとのこと。

「そーなんだー 知りませんでしたー😮」となりました。

この傾向が占い業界の一般的な話なのか否かは定かではありませんが、「やっぱり業界によってお客様のウケが良い住所ってあるのかもしれない。。。」と思いました。

名刺やショップカード、サイトに記載される住所って、事務所やお店のイメージやステイタスも垣間見れるから必ず見るところですし、検索サイトでも地域から検索することが多々あったりしますよね。

街のイメージもあると思います。

少し前のITやベンチャーの会社で人気だった六本木ヒルズだと、時代の先端を走っている勢いがあったりとか。

弁護士などで丸の内・大手町あたりの住所だと安心感があったりとか。

芸能関係は。。。

事務所住所を渋谷にされているのを見かけます。

法人にしろ個人事業主にしろ、事業の拠点がどこにあるかで活動のイメージが相手に伝わってしまうのだとすると、【事務所の住所】は意外とあなどれません!

もちろんイメージ戦略のためだけではなく、個人事業主の方が個人の住所を表に出したくないという理由で事業所住所と自宅住所を分ける場合もあります。

法人を作るときや個人事業主として開業するとき、住所の登録や変更について検討したい場合は、顧問税理士、もしくはYFPクレアにご相談ください。

ちなみに。。。

事務所住所を登録する場合、法人と個人では手続きが異なります。

- 法人の場合

法人の拠点となる住所(本店住所)の登記が必要となります。

法務局での手続きが必須ですので、行政書士や司法書士に依頼して手続きするのが一般的です。 - 個人事業主の場合

開業届で提出時に記載して税務署に提出します。登記は不要です。

事務所住所と住民票のある住所(住所地)が異なる場合は、両方登録することは可能です。

事務所住所と住民票のある住所が同一でない場合、所得税確定申告書において事務所住所の他、翌年の1月1日の住民票がある住所の記載欄に記入します。

例:令和3年分確定申告書には令和4年1月1日の住所を記載する必要があります。

海外アーティストに対する旅費実費支払いは源泉徴収義務の注意が必要です!

海外アーティストに対する旅費実費支払いは源泉徴収義務の注意が必要です!

※この記事は2023年2月に書かれたものです。

こんにちは!税理士法人YFPクレア 芸能チームです。

少し前ですが、国税不服審判所にて

「海外アーティスト(非居住者)に対する渡航費等は源泉徴収義務あり」

という審判が下されまして「えっ……?!」と度肝を抜かれましたので、そのことをお話いたします。

審判内容の簡単な抜粋

【審査請求人について】

- コンサート企画等を行う法人(以下、企画法人)

- 公演のために海外の音楽家を日本に招くに際して、その音楽家が”立替払い”をした航空会 社等の請求書の金額も含まれた当該音楽家発行の請求書(航空会社等の請求額は請求書内 で別記されている)を受け取った。

- 企画法人は記載された金額を指定先の海外口座へ送金した。

【原処分庁の主張】

企画法人が払った金額のうちの旅費等の支払額について、以下の理由により「人的役務の提供に係る対価」に該当するため、「国内源泉所得」に該当し源泉徴収の義務がある。

- 日本公演時の契約の中には航空券代の支払いに関する契約も含めて締結しているため、航空券代等も含めて全額が「人的役務の提供に係る対価」と判断

- 航空券代等は航空会社等に直接支払われたものではないから、「人的役務の提供に係る対価」に該当すると判断

【審判所の判断】

人的役務の提供の対価に含まないものとすることができる場合は以下のとおり。

- 企画法人から航空会社やホテル等に直接支払われた場合

- その金額が妥当と認められるものである場合

上記以外の場合は、人的役務の提供に係る対価に該当し源泉徴収の義務あり

まとめ

審判の内容については簡単に抜粋するとこんな感じだったわけですが……

この判断、芸能関係の税務に携わる者として<<とーーーーーーーっても重要>>です!

旅費やホテル代など、実費請求的なものは「立替払い」であって報酬とは違うという認識があるので源泉徴収対象からはずしがちです。

しかし、不服審判所にて上記のとおりの判断があった以上、気をつけなければなりません。

海外アーティストの渡航費や日本でのホテル代などを源泉徴収税対象にしたくない場合は、日本の企画法人が航空会社やホテルへ直接払うようにすることなど、注意と工夫が必要です!

源泉税徴収対象となった場合、非居住者に対する源泉税率は20.42%となり、通常の税率(10.21%)とは異なります。

相手が海外居住者なのに徴収し忘れてしまった日には「イベントが終わったあとに海外まで追いかけて徴収する」なんてことになりかねず、とても大変なことになります。

まずは日本の税金制度について先方に説明し、納得いただいた上で該当金額を海外送金していただく……ということになりそうですが、それも外国語でしなくてはならないなんて、考えただけでも目が回りそうです!

とにもかくにも、海外からのアーティストとの契約の際には、源泉税の落とし穴にハマらないことが重要です。

いっそのこと審判所の判断にしたがって、旅費等を含めて「人的役務の報酬」と認識した上で請求額を支払うという方法のほうが、スッキリするかもしれません。

その場合、対象国によっては租税条約等で日本での源泉税が一部(全部)免税になるなど、徴収を減額、または回避する手段はあります。

我が国の租税条約等の一覧

租税条約の申請は 事前に 申請書を税務署に提出する必要がありますので、前もっての手続きが必須です。

租税条約に関する届出書

コロナ禍での渡航制限も収まり、海外の華やかなアーティストが続々と来日する日もそう遠くはないはず!

非居住者に対する源泉税、気をつけましょう!

【芸能関係向け】節税と投資について①

【芸能関係向け】節税と投資について①

※この記事は2023年3月に書かれたものです。

こんにちは!税理士法人YFPクレア 芸能チームです。

個人の確定申告が近くなると、顧問契約をいただいているお客様と決算着地の面談の季節となります。

直近の月次決算の数字を見ながら、今後の売上や経費の動向についてお客様からお話を伺い、今期の収支はどのくらいか、納税額はどのくらいかを予想しながら、お客様と決算の着地点を共有していく面談です。

もちろん、あくまでも予想ですので、これからの数ヶ月で着地点が全く違う場合もありますが、今期のゴールが迫ってくると思うとホッとするような、ワクワクするような、なんとも言えない面談で、私は着地の打ち合わせが好きです((o(´∀`)o))ワクワク

この打ち合わせでかなりの頻度で質問されるのが、節税と投資についてのご相談です。

「なにか良い節税方法はありますか?」

「投資しようかと思いますが、おすすめの投資方法はありますか?」

両質問とも、「ありません!」とお答えしています(鬼!)

節税について

世の中には節税方法としていろいろな手法や商品が紹介されています。

しかしほとんどの場合、利益の先送りの手法か、現法の抜け道を使って行うような取引であるため、いつ抜け道を塞がれても(法改正で使えなくなっても)おかしくないものばかりのようです。

少し前に節税の研修セミナーを受講しましたが、その研修の講師も

「ほんとのところ、有効な節税商品ってないんですよねー」

と、笑いながらおっしゃっていました(苦笑)。

うまい話なんてそーそー転がってはいない!┐(´д`)┌ヤレヤレ

というのが私の実感です!

あっと驚くような節税方法はないにしろ、地道で堅実で確実な節税方法はありますので、そちらをご紹介します。

①小規模企業共済

個人事業主や小規模事業者社長の「退職金」の積立というコンセプトの節税商品です。

何が節税になるかというと、積立金(掛金)全額が確定申告での控除対象となること!

積立金はいずれ、退職金としてもらえるのに、積み立てる時に掛金が全額控除対象となるのは一石二鳥!

しかし、場合によっては元本割れや加入要件などもありますので、加入ご希望の場合は中小機構サイトや顧問税理士への確認が必要です。

小規模企業共済サイト

②倒産防止共済(経営セーフティ共済)

取引先が倒産して売掛金の回収ができず資金繰りが困難に陥る場合があります。

この共済に加入して積立をしていると、積立金の範囲内で貸付を受けることができ、資金繰り悪化を一時的に解消することができるという保険的な商品となっています。

この商品も掛金が全額損金になるというところで節税商品としてご紹介しています!

ただし、解約金はその年度の所得となるなど小規模企業共済とは制度が異なるため、加入時には顧問税理士などへ相談されるなど、検討が必要です。

経営セーフティ共済サイト

まとめ

以上です。

。。。ジミ。。。(-_-)

ご紹介しておいてなんですが、華々しい「節税商品〜☆彡」とは一線を画した地味なものです。(名前も地味だし。。さすが、お国の制度。。。)

でも、上記2商品ともに国の制度で、掛金を全額控除できることは認められているため、安心安全の節税商品としてご紹介しています。

安心して長いスパンで節税したい方にご参考になれば幸いです。

注意!

当たり前ですが、掛金納付の場合はキャッシュが必要です!

キャッシュにゆとりのある場合にご検討いただくようご注意ください!(キャッシュないのに積立をするのはおすすめしていません)

「生活資金が乏しいけど節税ができるなら積立したい」

とおっしゃるお客様がいらっしゃいますが、両商品とも中長期的な積立の商品です。

一定期間内に解約すると元本割れ(もしくは掛捨て)しますのでご注意を!

(2)では投資についてのお話を致します。

お楽しみに!

【芸能関係向け】投資と節税について②

【芸能関係向け】投資と節税について②

※この記事は2023年3月に書かれたものです。

こんにちは!税理士法人YFPクレア 芸能チームです。

前回のコラムで節税についてお話しました。今回は投資についてお話します。

先日、面談した個人事業主の新規顧問契約のお客様で、売上は結構あるのにキャッシュが驚くほど全くないという方がいらっしゃいました。

売掛金の回収ができていないのでは?と伺ったところ、回収はできているとのこと。

そんなに派手な経費の使い方をする事業形態ではないため、事業主さんさえも

「何でお金がなくなっているのかわからない。。。」

と、頭を抱えておられました(^_^;)

そんな状態にもかかわらず!

「投資すると節税になるんですか?投資したいんですが、何がいいですか?」

とのんきに質問されましたので、

「生活費も厳しいのに、投資なんかできませんよ!(# ゚Д゚)」

とツバ💦飛ばしながら必死にお答えいたしました。

”投資は余ったお金で!”

これは、誰もが頭ではわかっていることだと思いますが、「節税になる」「老後の資金のために」など付加価値がつくと、急に判断がにぶくなるようです。

まずは、今の生活費を見直して、余剰資金が出てきたら、無理のない程度に行いましょう!

特に芸能関係の個人事業主さんは業界内で情報がいろいろと飛び交っているのか、暗号資産やFX などの話を伺います。

<投資する場合は、余剰資金で。>

そして、暗号資産もFXも決して安定的で簡単な商品ではありませんので、ご自分で勉強してから投資することを強くおすすめします。

色々な投資制度

暗号資産とFX取引の税務処理について、個人の確定申告の場合に特化してお話します。

暗号資産

個人の確定申告の場合は、利益確定したら申告が必要となります。

益が出たら雑所得として課税されますが、損失の場合は損益通算や損失の繰延べはできません。

国税庁のサイト 暗号資産に関する税務上の取扱い及び計算書について(令和4年12月)

FX(外国為替証拠金取引)

個人の確定申告の場合、利益が出たら雑所得となります。

事業所得とは区分して課税されるため、税率は所得税15%、復興税2.1%、地方税5%で計算されます。

損失は損益通算できませんが、申告時にしかるべき手続きをした場合は翌年以後3年間の繰り越しが可能で、FXで利益が出た時に相殺できます。(一定の要件があります)

国税庁のサイト 外国為替証拠金取引(FX)の課税関係

暗号資産もFXも当たれば大きいですが損失も大きいので、ご注意ください。

次に、個人の確定申告の時に節税として利用できる投資制度をご紹介します。

iDeco(イデコ)

個人型確定拠出年金で、国が用意した私的年金制度です。指定の金融機関で申し込むことができます。

掛金は全額控除、投資利益は非課税、将来受け取るときも退職所得控除や公的年金控除が受けられるため、とても優遇された制度といえます。

しかしあくまでも投資のため、元本割れなど損失になる場合もあります。

そして、例外はありますが、基本は60歳になるまで受給できません!

iDeco公式サイト

以上となります。

おわりに

最後に投資をしている皆さんにお願いです。

投資している場合は、顧問税理士にその旨を必ずお伝え下さい!

申告書に記載しないと損金繰延べなどのメリットが受けられなかったり、利益が出ている場合は申告漏れとして追徴される場合があります。

投資しているかどうかは、本人しかわからないことです。

税理士も申告書作成時には必ずご本人に確認するとは思いますが、申告漏れのないよう、お互いで注意できればと思います。

【芸能関係向けコラム】Youtuberの無申告、重加算税の衝撃

【芸能関係向けコラム】Youtuberの無申告、重加算税の衝撃

※この記事は2023年5月に書かれたものです。

みなさんこんにちは、YFPクレア芸能チームです。

令和4年所得税確定申告も大詰めの3月11日、衝撃ニュースが走りましたね~

「Youtuberの無申告に伴う重加算税を含む追加追徴」!

3月11日の確定申告期限直前にこのニュースを流すとは。。。税務署の個人事業主に対する本気度が垣間見えます。

このニュースが出たとき、「いよいよ来たか!」というのが率直な印象でした。

Youtuberにも国税庁の大ナタが入ったというところでしょうか(((;゚Д゚)))ガクガクブルブル

しかも、重加算税とは。。。その名の通り「重い」税です(◞‸◟)

報道によると対象となった納税者は、申告することをわかっていたのにしなかったみたいですね。

そりゃあかん!

今回の納税者のようにわかっていたのに申告しなかったのは言語道断(# ゚Д゚)ですが、誰もが気軽に副業ができる時代になった今、ずーっとサラリーマンの人※や、外部からの収入がなかった人(主婦の方など)などは、

稼ぐ→納税する

ということは知識ではわかっていても、

稼ぐ→確定申告する

ということにリンクしない方も多いのではないかと思います。

※サラリーマンの方は会社が源泉徴収や年末調整をするため、確定申告なんて他人事だわ~と思っている方も多いのでは。。。

どこかから収入があった場合、そのお金の流れは、税務署はぜったいに見ています!

確定申告することを知らなかったは、申告しなかったことの理由にはなりません。

「私にいくら入金があったかなんて、国は見てないだろう」と油断していると、痛い目にあいますのでご注意を。

うっかりしそうな副業収入

- Youtube配信の広告収益、投げ銭

- 雑誌や新聞などへの投稿に対する原稿料収入

- ZOOMセミナーなどでの講師料収入

- 作詞作曲料収入

- 動画作成料収入

- フリマ収入

- 中古品売却収入(メルカリなど)

- 自分で作った小物(アクセサリー、雑貨なども)の販売で得た収入

- 個人鑑定占い師としての収入

- 競輪・競馬などの収益金

などなど……

国の税金は、納税者の申告制度です。

そのため、まずは自分でアクションを起こさないと(確定申告しないと)、誰も何も言ってくれません。

ご注意を!

国の税金は、納税者の一人一人が、自ら税務署へ所得等の申告を行うことにより税額が確定し、この確定した税額を自ら納付する申告納税制度を採用しています。これに対して、行政機関の処分により税額を確定する方法を賦課課税制度といい、地方税ではこの方法が一般的です。

納税者申告制度(国税庁HPより抜粋)

インボイス制度開始からの1年

インボイス制度開始からの1年

※この記事は 2024年9月に書かれたものです。

こんにちは!税理士法人YFPクレア 芸能チームです。

令和5年10月から始まった「インボイス制度」。

消費税に対する情報の錯綜や「適格請求書発行事業者」などという聞きなれない単語へのザックリな恐怖や嫌悪感など、いろいろな情報や感情が日本中を渦巻いた時期でありました。

あれからもうすぐ1年。。。

落ち着きましたでしょうか?

何か変わりましたでしょうか?

令和5年10月の開始から適格請求書発行事業者として登録した方は、令和5年の確定申告から既に消費税課税事業者となり、既に消費税申告を経験されたかと思います。

納税、おつかれさまでした<(_ _)>

では、令和5年10月に適格請求書発行事業者に登録しなかった方はどうされているか。

制度開始の時、どうして登録しないのかという質問に対して一番多かった回答が

「様子見します」

でした。

世の中の動向を見た上で、必要になったら登録するという回答が多数でした。

そして今、

ポチポチと適格請求書発行事業者に登録する方が見受けられます。

登録理由

- 消費税課税事業者の要件を満たしたから

- 取引先からインボイスを登録してほしいとやんわりと言われたから

- インボイス登録していたほうが新規取引先との契約が有利になりそうだから

などなどが挙げられるようです。

理由はいろいろあるにせよ、適格請求書発行事業者の登録をいたしますと、その年度から消費税課税事業者となり消費税の申告が必要になってきます。

確定申告に消費税の申告も加わると、

消費税に関する知識や申告の難易度、作業や面倒くささが格段に上がります!

- 会計ソフトに消費税区分もきっちり計上する必要がある

(課税10%、軽減税率8%、適格請求書かどうかを見極めた上での計上) - 自分に有利な制度は何かの判断(本則か簡易か)

- 所得税だけではなく消費税の申告書も作成しなくてはいけない

(申告書まで作成してくれる会計ソフトもありますが。。。)

3月15日までの忙しい確定申告の時期に

これ以上作業が増えるのはたまらん! と、なるわけです。

私の持論ですが、消費税課税事業者になったら確定申告は税理士に任せた方が良いと思います。

こんなことを言うと

「インボイスが始まって税理士は報酬がいっぱいもらえていいね~」

と思われるかもしれませんが(実際、友人知人には言われました)、会計処理や集計作業を行う私たちにとってもインボイス制度の煩雑や難しさは筆舌に尽くしがたいものとなりました(´;ω;`)ウッ…

できれば、インボイス制度廃止して欲しいというのが切なる願いではあります。

ただ、制度が始まり、今更廃止にはならないとすると、どうすればみんながハッピーになるのかと考えた時、

面倒なことは専門家に投げしちゃいなさい!

と、声を大にしてお伝えしたいと思います。

多少お金はかかりますが、時は金なり! ですよ。

クラウドファンディングでライブ資金を集めたら、会計処理はどうなる?

クラウドファンディングでライブ資金を集めたら、会計処理はどうなる?

※この記事は 2024年10月に書かれたものです。

税理士法人YFPクレア芸能チームです。

今回は、クラウドファンディングについてご紹介します。

弊社担当の法人様で、『ファンのみなさんに向けてクラウドファンディングを行ってライブ資金を集めた』というお客様がいらっしゃいまして、「へーーーー」と感心しました。

資金がない場合の手段として一番ポピュラーものは銀行から融資を受けることです。

銀行からお金を借りて法人の運用にあてて売上につなげていくというのが今までの常套手段でした。

しかし、借入をすると利息の支払が必須ですし、融資の審査が通らなかった場合、法人の存続にも関わります。

昨今、いろいろな資金集めの一つの手段としてクラウドファンディングが注目され、国立科学博物館で9億円集めたことでも話題となり、地方自治体などでも行っているところもあるようで、ますます注目を集めそうです。

クラウドファンディングは寄附金の一種ですが、会計処理や税務処理に少し注意も必要です。

クラウドファンディングは、①寄付型、②売買型、③投資型、④貸付型の4類型に分類されるのが一般的です。

今回の法人様は②の売買型でした。

売買型は、資金提供の対価としてモノやサービスが提供される類型で、モノを売ったり役務提供により対価をもらうという通常の取引と同じ処理方法となります。

この法人様の運用では、クラウドファンディングに応募すると、限定グッズの配布、ライブ後のアフターパーティへの参加、リハーサルの観覧などなどの特典が得られるというものでした。

この売買型の場合の会計処理は、クラウドファンディングで集まった資金は「売上」、特典にかかった経費は「売上原価」として処理することとなります。

経費がかからない特典の場合、集まった資金は全て売上として法人税課税対象となります。

弊社のお客様のクラウドファンディングでは予定より多くの資金が集まり、「寄附してくださったファンの方々とも交友ができたし、やってよかったです」とおっしゃっていました。

せっかく集まった資金が税金で持っていかれるのはもったいないので、何にどのように使うかなど事前にしっかりと計画をたててからクラウドファンディングで募集することをお勧めします。

<補足資料>

国税庁HPより「ビジネスモデルの多様化と滞納処分」ページから下記引用

(ホ) お金のシェア

国税庁HP抜粋「ビジネスモデルの多様化と滞納処分」

お金のシェアリングサービスとは、一般的にクラウドファンディングと呼ばれている。クラウドファンディングとは、「群衆(crowd)」と「資金調達(funding)」という言葉を組み合わせた造語で、特定の目的・プロジェクトのために、インターネットを通じて不特定多数の人々に資金提供を呼びかけ、趣旨に賛同した人々から資金を集める方法である。クラウドファンディングには、募集期間終了時に目標金額が集まらなかった場合、プロジェクトが不成立となり資金提供者に返金が行われるのが一般的であるが(All or Nothing型)、目標金額未達であっても集まった資金が資金需要者に支払われプロジェクトが実行される場合もある(All in型)。

クラウドファンディングは、①寄付型、②売買型、③投資型、④貸付型の4類型に分類されるのが一般的である。①寄付型は、文字通り資金提供の対価がない類型であるが、寄付型であっても、ふるさと納税のように寄付に対する返礼があるものもある。②売買型は、資金提供の対価としてモノやサービスが提供される類型であり、デジタル・コンテンツや映画等の制作に活用される例が増えている。③投資型は、得られる収益の一部を金銭で分配することを約束する類型で、株主となり配当を受け取ることができる株式型と、クラウドファンディング事業者が設定した匿名組合の持分所有者となり、成果の配分を持分に応じて受け取るファンド型がある。④貸付型は、ソーシャル・レンディングと呼ばれており、クラウドファンディング事業者(プラットフォーマー)が匿名組合(ファンド)を設立して営業者となり、匿名組合への出資という形で一般個人から資金を募る一方、資金需要者に対して貸付けを行い、その貸付債権にファンドが投資するという方法が採られている。

税理士法人YFPクレアの芸能人・モデル業の税務・確定申告サポート

面倒な経理は丸投げOK!!

面倒な経理は丸投げでOK!!!

経費のレシートや通帳のコピーなど、必要書類を弊社に送っていただきましたら、会計ソフトへの記帳は弊社の方で行います。

面倒な手間が省き、本業に集中ができると喜ばれています。

確定申告書も作成

弊社で記帳をしたデータをもとに、弊社で確定申告まで行います。

税務署に赴く必要もありません。ご自身で不安に思いながら確定申告をするよりも、プロに任せて正しく申告しましょう!

税金の相談もできます

「今年はいくら税金がかかる?」

これは興味のあるご質問かと思います。税理士法人YFPクレアでは、収入・経費が予想できる場合は納税のシミュレーションを行うこともできます。

そのうえで、税金を抑えられる方法がないかを検討させて頂きます。

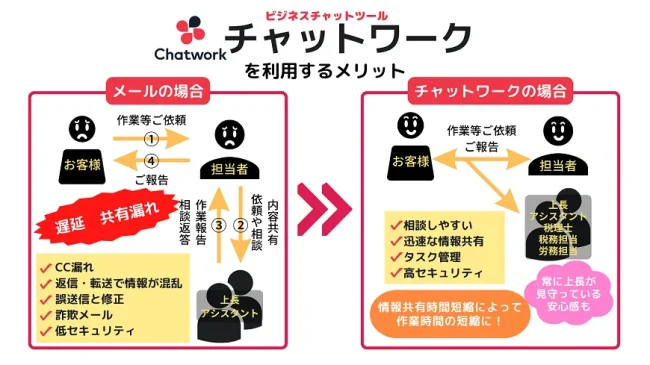

チャットワークで円滑なコミュニケーション

税理士法人YFPクレアは、全スタッフがチャットワーク導入済みです。

チャットワークは、LINEのようなチャットツールで、ビジネス用に特化されています。

- 官庁も採用する高セキュリティ

- 添付ファイルの保存期間も長い

- 検索もスムーズ

- 電話やテレビ会議の機能があるからが都合次第ですぐに相談も可能

- 税理士、税務担当、労務担当を含めた情報共有

もちろん、チャットワークなしでも、メールや電話での対応は可能ですが、

チャットワークをご利用頂くことで、より迅速に、より相談しやすくなるのでオススメしております。

費用(個人の青色確定申告)

| 収入500万円以下 (仕訳数100件込) | 90,000円 |

| 収入1,000万円以下 (仕訳数200件込) | 110,000円 |

| 収入2,000万円以下 (仕訳数600件込) | 150,000円 |

| 収入3,000万円以下 (仕訳数1000件込) | 190,000円 |

| 収入3,000万円超 | 個別にご相談 |

※1 仕訳件数が標準サービスより超える場合は、1件につき100円の別途料金を頂きます。

※2 上記料金表は、既に値引き考慮済になっていますので、更なる値引きはございません。

※3 特殊事情がある場合には、ご相談させていただきます。

※4 消費税の計算又は申告(簡易・本則)が必要な場合は、別途30,000円~が加算になります。

※5 2月以降に会計資料をご提出され、期限内申告をご希望される場合は、別途30,000円~が加算になります。

※6 平均課税を行う場合、別途10,000円が加算になります。

| 追加料金(税込) | ||

|---|---|---|

| 医療費控除(集計確認) | 5,500円(50枚まで) | |

| ふるさと納税 | 3,300円(20枚まで) | |

| 住宅ローン控除 | 11,000円(初年度のみ) | |

| 雑損控除 | 5,500円 | |

| 消費税申告 | 簡易:30,000円~ 本則:90,000円~ |

|

| 決算書・申告書の再発行・追加発行 | 2,200円/冊 | |

| 紙の決算書・申告書の発行(データは無料) | 2,200~3,300円 | |

| 財産債務調書 | 50,000円~ | |

| 国外財産調書 | 50,000円~ | |

会社設立して節税も

個人で確定申告していると、どんどん税金が高くなってしまうケースがあります。

社会保険料の負担や、家族構成によりますのでいくら以上の利益だと法人が有利ですとは言えませんが、所得が1000万円近くになってきたら、法人成りのシミュレーションをお勧めします。

法人成りの簡易シミュレーションは無料ですので、お気軽に申し込んでください。

初回相談【無料】

初回は担当者がお会いさせて頂き、経営者様のご要望等や経営課題のヒヤリングさせて頂きます。税理士法人YFPクレアのサービス内容にご納得いただいた上でご契約させて頂きます。

時間外の場合などは下記フォームからお問合せ下さい