「インボイス制度が始まる!!」ということで準備している方も増えてきましたが、そもそもインボイス制度とは?消費税とは?

をまとめました!

このページでわかること

- 消費税の基礎知識

- インボイス制度の概要

- 1. まず、消費税を知ることから!

- 1.1. 消費税はどう納税するのか?

- 1.2. 消費税の免税、課税のルール

- 2. インボイスが生まれた背景的なもの

- 2.1. 【益税】免税事業者でも、消費税を求めてOKなんです!【法律の歪み?】

- 2.2. 【益税】簡易課税制度によって生じる、本来の税額との差額【法律の歪み?】

- 2.3. 消費税を逃れるために、何度も法人設立を繰り返す人も…

- 2.4. 複数税率で複雑化

- 3. インボイス制度とは

- 3.1. もう課税事業者になる他ないのだろうか…というお悩みに…

- 4. インボイスの経過措置とスケジュール

- 5. 免税事業者はどうするべき!?課税or免税 無料診断実施中!

- 6. もっとインボイスを知りたい方はこちらから!

まず、消費税を知ることから!

「今から独立する!」

「今から課税事業者になるかも!」

というみなさん、消費税はどのように納めるのか、きちんとご存知でしょうか?

インボイスを知るには、まず消費税を知ることが絶対不可欠です。

既に課税事業者の方はご存知かと思いますが、復習程度に御覧ください。

消費税はどう納税するのか?

事業を始める前までも、消費税を自然と支払ってきたかと思いますが、消費税を受け取ったり支払ったり…どう申告、納税するのかをご存知無ければ、インボイス制度をご理解できません!

「ペンを100円で仕入れて、500円で売る」という小売店を例に御覧ください。

ペンを100円で仕入れた際、支払った消費税は10円。

そのペンを500円で売った際に、預かった消費税は50円です。

この小売店が納税する消費税は、預かった消費税-支払った消費税の差額である40円です。

これが消費税の原則的な納税方法です。

消費税の免税、課税のルール

法人や個人事業主として事業を開始した際、消費税の課税事業者になるかどうかを選ぶことができたり、または必然的に課税事業者になることもあります。

ではどんなものが有るのか、確認しましょう

一つでも当てはまれば 課税事業者

- 資本金1,000万円以上で設立した → 1期目から

- 期中の課税売上が1,000万円超えた → 翌々期が課税事業者

- 期首から6ヶ月以内に課税売上1,000万円超 かつ 給与等支払額1,000万円超 → 翌期が課税事業者

- 基準期間(前々年)に相当する期間における課税売上高が5億円超である者に支配されている事業者(子会社等)

弊社の感触では、弊社課税事業者のうち95%のお客様は2の期中の課税売上が1,000万円超えて、課税事業者になっています。

ここでこんな疑問を持ちませんか!?

でも、街中ほとんど消費税を求められるよね!?

全然儲かってなさそうなお店でも消費税払うよね?

ってことはほとんど課税事業者ってこと?どういうこと?

インボイスが生まれた背景的なもの

【益税】免税事業者でも、消費税を求めてOKなんです!【法律の歪み?】

実は、免税事業者であったとしても、消費税を求める事ができました。

理由としては・・・

- 去年は課税、今年は免税…とコロコロ変わると、値札とか変えるの大変

- 免税事業者が課税事業者に切り替わる際、顧客にとっては値上げ感があり抵抗がある。

- 免税事業者だって仕入れ時に消費税は払っているからその分は回収したい。

- 免税事業者でも、消費税分を受け取って、売上にすることができるのはちょっと嬉しい!

- 免税だとバレると売上少ないのがバレる。恥ずかしいとか、顧客から舐められる可能性がある etc

などと言われてます。

確かに、免税事業者と課税事業者を行き来する可能性もある制度で、これらの言い分は理解もできるのですが、消費者からしたらこんな事も思いませんか?

本来、消費税として払ったものが、売上になるってこと?

購入する側になると、その消費税分、なんとか安くしてもらえないかな~?

って思ってしまうのだが・・・

という意見は以前からありました。

免税事業者であっても、消費税は支払っているので、消費税分を受け取るのは良いけれど、課税事業者からみると不公平感がありました。

【益税】簡易課税制度によって生じる、本来の税額との差額【法律の歪み?】

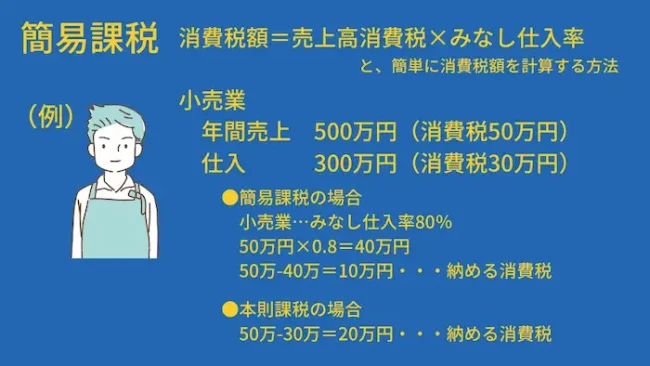

消費税は原則的には図1のように計算をするのですが、

課税売上5,000万円以下の場合は、簡易課税制度を使う事ができます。

図3にもあるように、簡易と本則では納税額が異なり、簡易の方が納税額が安くなる傾向があります。

ここも、本来ならば、納税するべき金額が益税(税金だったはずのものが利益になっている)と言えます。

| 事業区分 | 該当する事業 | みなし仕入率 |

|---|---|---|

| 第一種事業 | 卸売業 (他の者から購入した商品をその性質、形状を変更しないで他の事業者に対して販売する事業) | 90% |

| 第二種事業 | 小売業 (他の者から購入した商品をその性質、形状を変更しないで販売する事業で第一種事業以外のもの) 農業・林業・漁業 (飲食料品の譲渡に係る事業) | 80% |

| 第三種事業 | 農業・林業・漁業(飲食料品の譲渡に係る事業を除く)、 鉱業、建設業、製造業(製造小売業を含む) 電気業、ガス業、熱供給業および水道業 加工賃、その他これに類する料金を対価とする役務の提供を除く | 70% |

| 第四種事業 | 飲食業、その他の事業(第一種事業、第二種事業、第三種事業、第五種事業および第六種事業以外の事業) なお、第三種事業から除かれる加工賃 その他これに類する料金を対価とする役務の提供を行う事業も第四種事業となります。 | 60% |

| 第五種事業 | 運輸通信業、金融・保険業 、サービス業 | 50% |

| 第六種事業 | 不動産業(賃貸・管理・仲介) | 40% |

免税事業者が、インボイスを発行するために課税事業者になった場合においても

簡易か本則かを選択できるので、どちらがいいか、見極めましょう。

消費税を逃れるために、何度も法人設立を繰り返す人も…

法人設立時、簡単な条件をクリアすれば、2年間の免税期間が与えられます。

この2年間の免税期間を求めて、何度も会社設立を繰り返す人もいます。

本来なら、創業を応援するかのような、勢いをつけるためと言われている2年間の免税期間ですが、こういう使い方をされてしまうとやはり不公平感が出てしまいます。

悪質な場合では、刑事裁判で有罪となったケースもあります。

複数税率で複雑化

軽減税率という制度ができて、消費税は2段階になりました。

これにより、消費税の申告は複雑化をしたため、税務署がきちんと消費税のやり取りを追えるようにしたいのが目的の一つでしょう。

一方で、今後も消費税率が上がる可能性があります。

その場合、先程述べた不公平感がよりいっそう、大きくなる可能性もあります。

こうした背景があり、消費税については議論を重ねられてきましたが

消費税が複数税率になったのをきっかけに、インボイス制度が導入される事になりました。

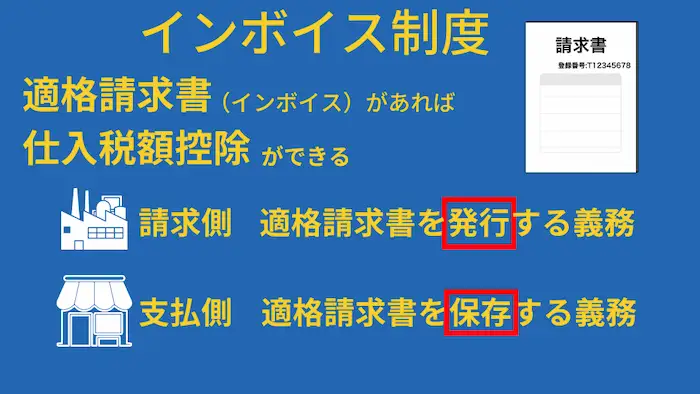

インボイス制度とは

インボイス制度をざっくり説明すると、適格請求書(インボイス)があれば、今まで通り、仕入税額控除ができますよ!!

という制度です。

適格請求書を発行するためには、課税事業者になって、適格請求書発行事業者になる必要があります。

では、仕入先が適格請求書発行事業者か否かでどう変わるかをきちんと見てみましょう。

仕入先がインボイス(適格請求書)を発行することで、

仕入税額控除ができるので、仕入れ時に支払った消費税額を預かった消費税額から引いて(仕入税額控除)、納税額は下がります。

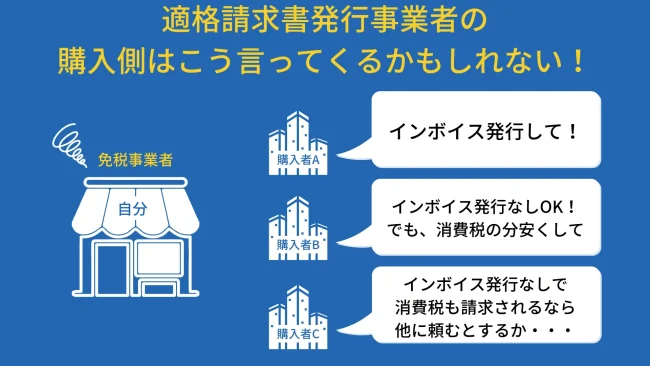

一方で、仕入先が適格請求書発行事業者ではなく、インボイス(適格請求書)が発行できない場合はどうか…。

小売店(課税事業者・本則)は仕入れ時に支払った消費税は控除することができず、納税額が上がります。

そうすると、仕入れる側・購入者側に立つと、こんな事を考え始めます。

もう課税事業者になる他ないのだろうか…というお悩みに…

「もう課税事業者になるしかないのか…」

とお悩みの方も多いかと思います。

少しでも参考になればと思い、免税事業者の選択肢をまとめてみました。

ご参考になれば幸いです。

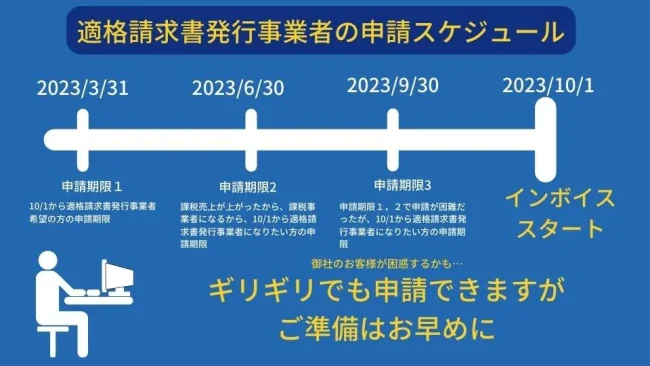

インボイスの経過措置とスケジュール

インボイス制度は、事業者の皆様が無理なく移管できるように

余裕のあるスケジュールで計画をなされています。

とはいえ、請求書の準備や周知も必要なので、お早めに対応しておくことに越したことはありません。

(早すぎると2022年から課税事業者になってしまうので、その点もお気をつけ下さい)

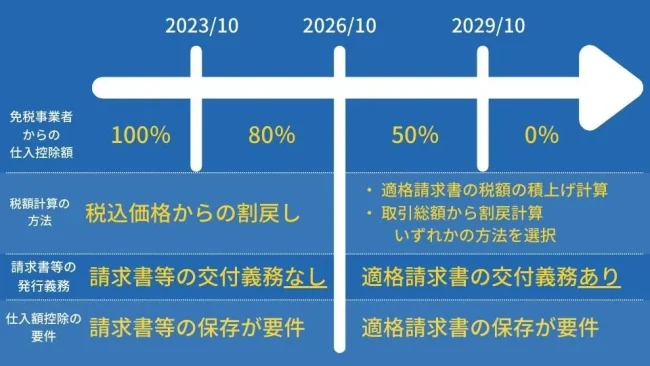

また、免税事業者のままでも6年間の経過措置も用意されているので、そのあたりのスケジュールもご案内致します。

2023年9月末までは免税事業者からの課税仕入は全額控除できます。

2023年10月1日から2026年9月末までは免税事業者からの課税仕入は80%が控除可能です。

2026年10月1日から2029年9月末までは免税事業者からの課税仕入は50%が控除可能です。

どうしようかな…と迷っている場合は、お客様や関係先とご協議する時間や猶予はあります。

課税事業者になったら、2年間は免税事業者に戻る事はできませんので、しっかり考えましょう。

免税事業者はどうするべき!?課税or免税 無料診断実施中!

では、ここまできて、免税事業者はどうするべきか!

考えたい人もいるのではありませんか?

税理士法人YFPクレアでは、免税事業者のままで行くか、課税事業者になって適格請求書発行事業者になるかをシミュレーションします。

ご希望の方は、下記ボタンからお問い合わせフォームでのご相談、または、お電話でお申し込み下さい。

もっとインボイスを知りたい方はこちらから!

インボイス制度 免税or課税判定

インボイス制度の診断実施中!インボイスに不安はありませんか?税理士法人YFPクレアでは、インボイスに不安がある個人事業主・法人のインボイスの無料診断を行っております。

続きを読む【図解あり】インボイス制度は経理にどう関係するの?

インボイス制度の導入で経理担当の負担は増えるの?解説します!

続きを読むインボイスのよくある質問

インボイスについてよく有る質問をまとめました

続きを読むインボイスに関わる「請求書」

インボイス制度において理解が必須の「適格請求書等」について解説します。

これを読めば適格請求書等保存方式もバッチリ!

免税事業者のためのインボイス対応【課税にする前に】

免税事業者はインボイスどうしたらいい?様々なケースをもとに免税事業者がインボイスでどのように対応すれば良いのかをまとめました

続きを読むインボイスの申請とスケジュール

インボイスの申請をしよう!申請期限は?方法は?注意点なども解説します!

続きを読む